【国信策略】成交缩量下市场分歧有所收敛

市场成交量下降。上周(20241125-20241129)全市场成交量下降,沪深两市成交额位于2024年至今的85.1%分位数水平(前值为89.1%)。成交缩量下市场分歧有所收敛,重要会议窗口期,关注政策边际变化。

成交额集中度有所分化。上周,行业层面成交额集中度保持下降趋势,个股层面成交额集中度保持下降趋势。行业层面涨跌幅分化度保持上升趋势,个股层面涨跌幅分化度保持下降趋势。

赚钱效应上升。Top10%个股涨跌幅与中位数涨跌幅的差为7.03%,相比前值下降0.39个百分点。全A涨跌中位数为3.27%,较前值上升5.03个百分点。Top25%分位数为6.23%,较前值上升5.18个、百分点。Top75%分位数为0.58%,较前值上升4.88个百分点。

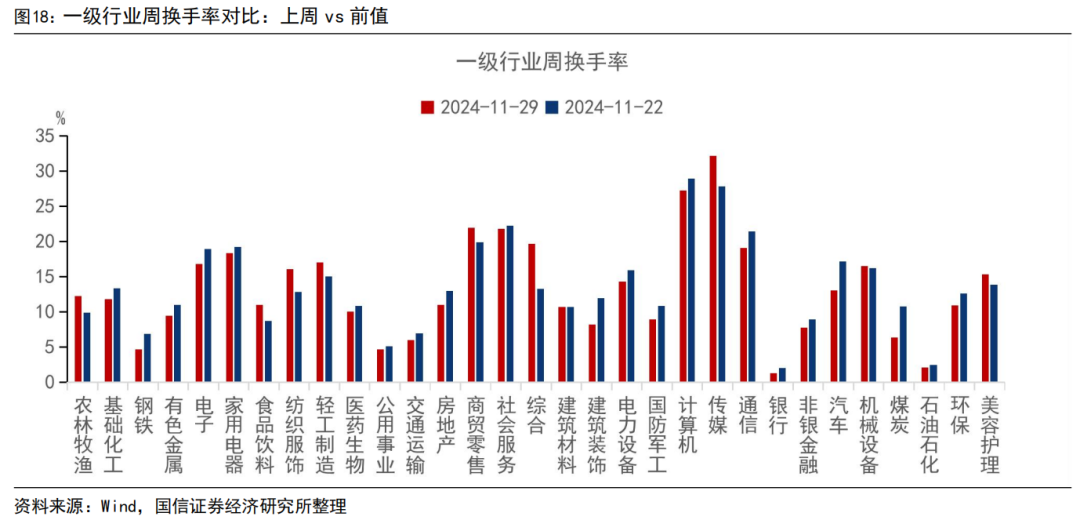

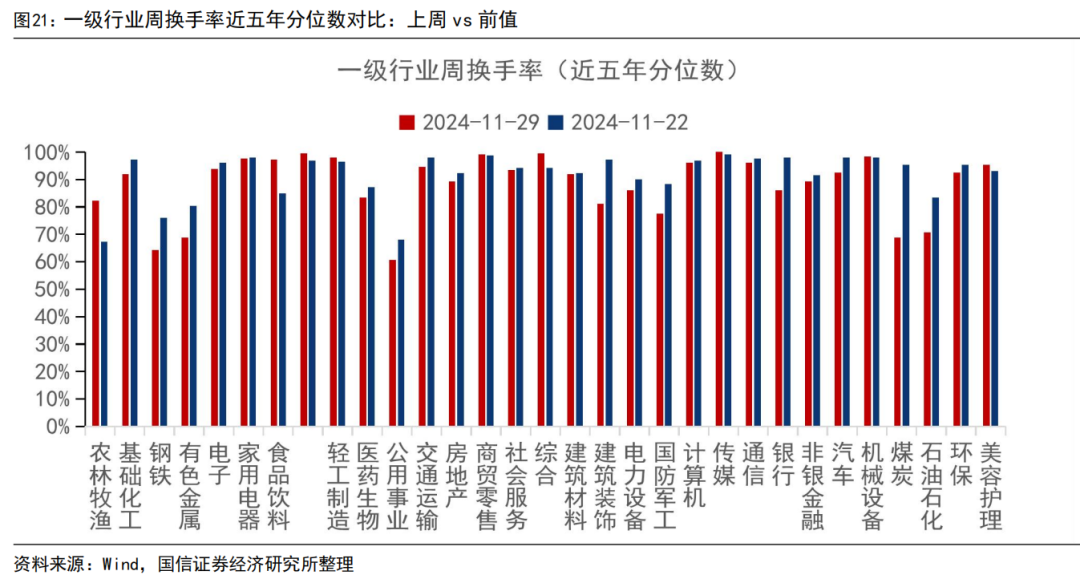

行业换手率增加。上周换手率最高的三个一级行业为:传媒(32.15%)、计算机(27.22%)、商贸零售(21.91%)。上周换手率最低的三个一级行业为:银行(1.29%)、石油石化(2.08%)、公用事业(4.62%)。

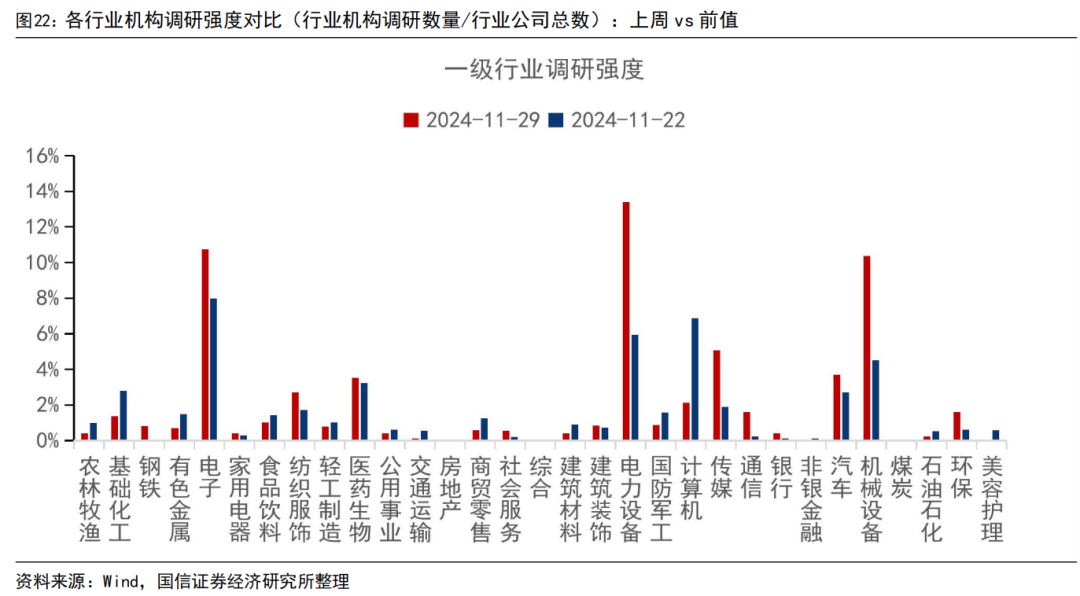

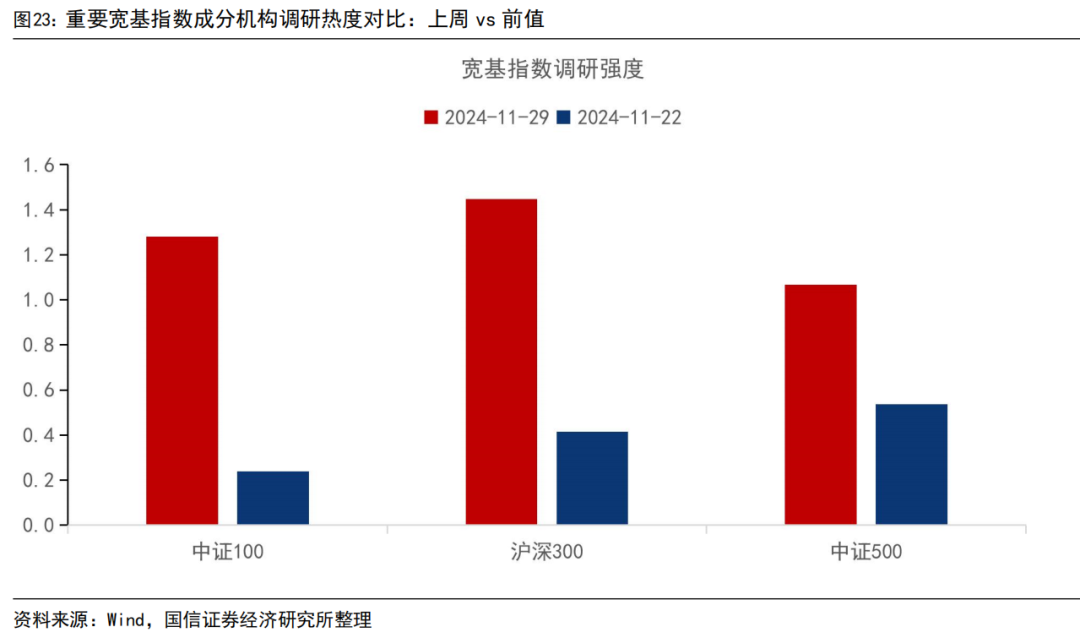

机构调研强度增加。从行业层面的机构调研强度看,电力设备(13.40%)、电子(10.74%)、机械设备(10.36%)三个行业的调研强度最高。从宽基指数层面看,沪深300的调研强度最大,为1.45。从边际变化看,中证100的调研强度在上周的绝对变化最大,增加了1.04。

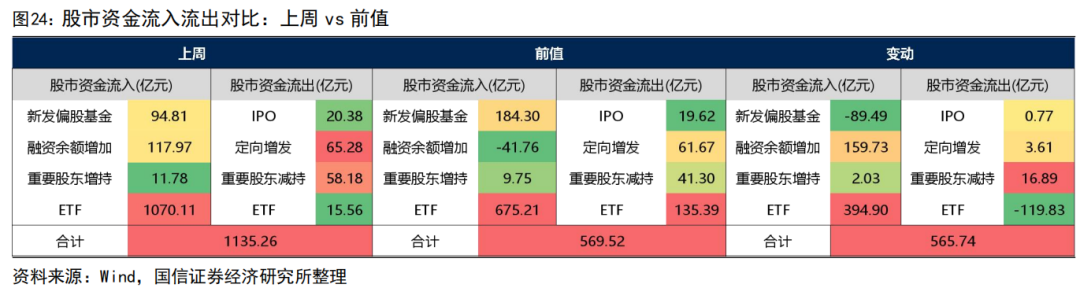

股市资金净流入。上周股市资金净流入1135.26亿元,较前值多流入565.74亿元。各分项资金为:(1)融资余额增加117.97亿元;(2)重要股东增持11.78亿元;(3)ETF流入1070.11亿元;(4)新发偏股基金94.81亿元;(5)IPO20.38亿元;(6)定向增发65.28亿元;(7)重要股东减持58.18亿元;(8)ETF流出15.56亿元。

从资金流入流出来看,较前值,各分项的变化为:(1)融资余额增加159.73亿元;(2)重要股东增持增加2.03亿元;(3)ETF流入增加394.90亿元;(4)新发偏股基金减少89.49亿元;(5)IPO增加0.77亿元;(6)定向增发增加3.61亿元;(7)重要股东减持增加16.89亿元;(8)ETF流出减少119.83亿元。

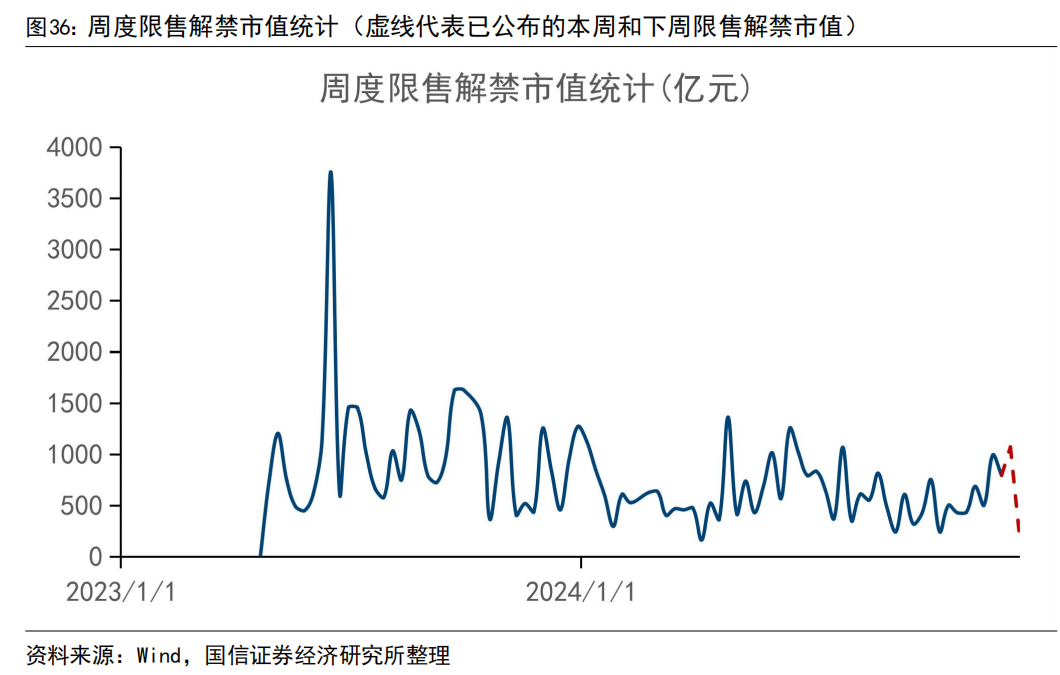

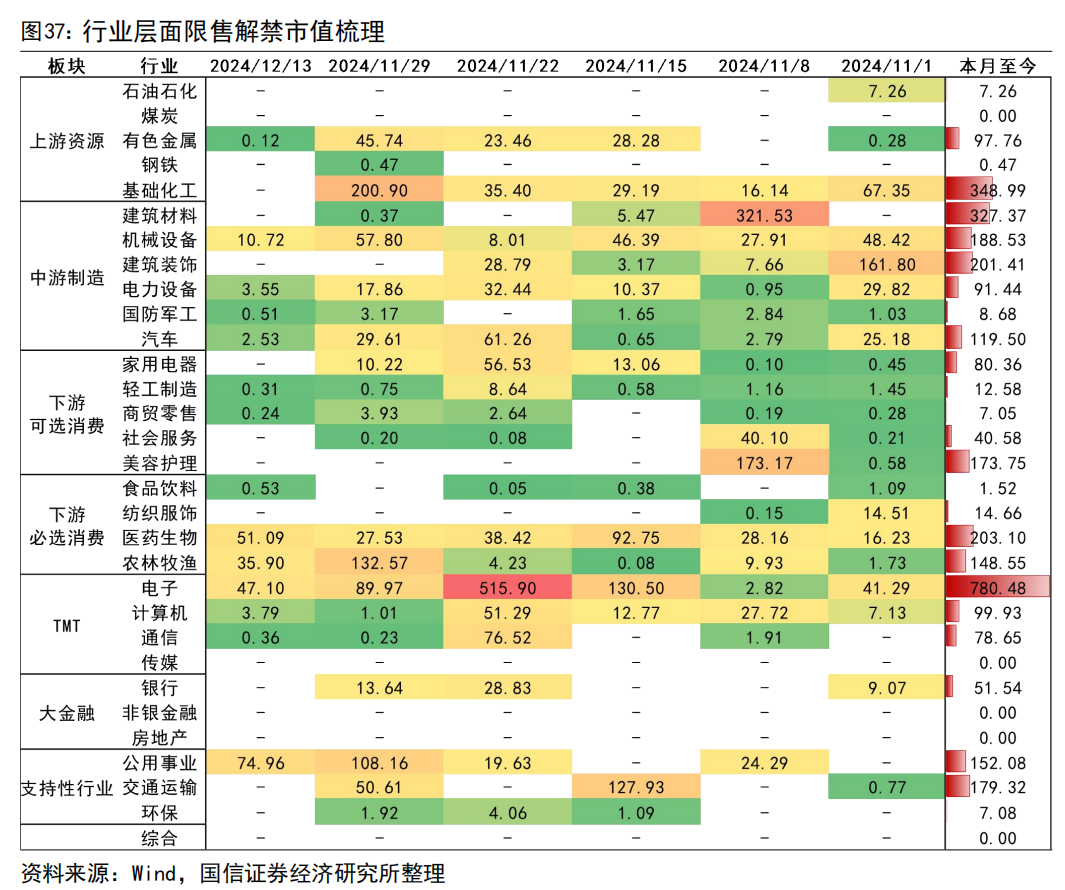

资金流出风险降低。上周限售解禁家数为86家,较前值增加4家。限售解禁市值为796.67亿元,较前值减少199.53亿元。预计本周和下周的限售解禁市值为231.70亿元。从行业来看,前两周限售解禁市值最多的三个行业为:基础化工(200.90亿元)、农林牧渔(132.57亿元)、公用事业(108.16亿元)。有10个行业没有限售解禁出现。

风险提示:数据更新滞后;数据统计误差;文中个股仅作数据梳理,不构成投资推荐意见。

成交热度

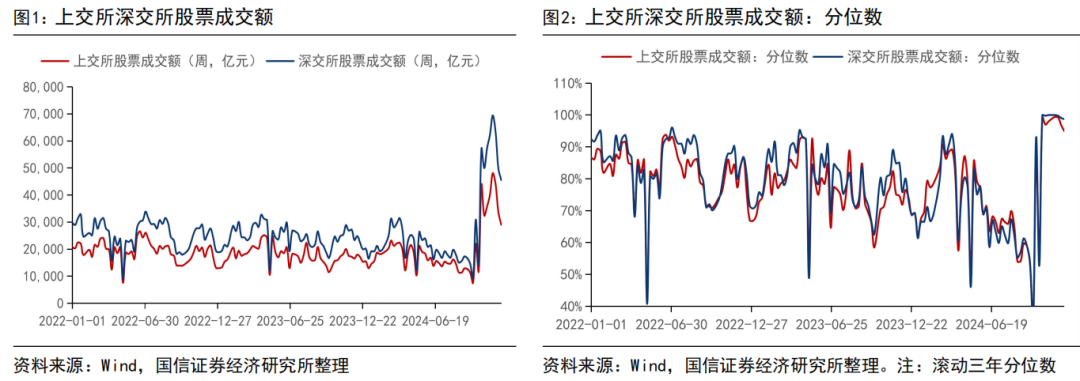

上周(20241125-20241129)全市场成交量下降,沪深两市成交额位于2024年至今的85.1%分位数水平(前值为89.1%)。成交缩量下市场分歧有所收敛,重要会议窗口期,关注政策边际变化。

深交所上交所成交额

深交所成交额为4.56万亿,较前值减少4202.14亿元,在三年分位数中位列98.70%,较前值减少0.4个百分点。上交所成交额为2.90万亿,较前值减少4566.55亿元,在三年分位数中位列95.00%,较前值减少1.9个百分点。

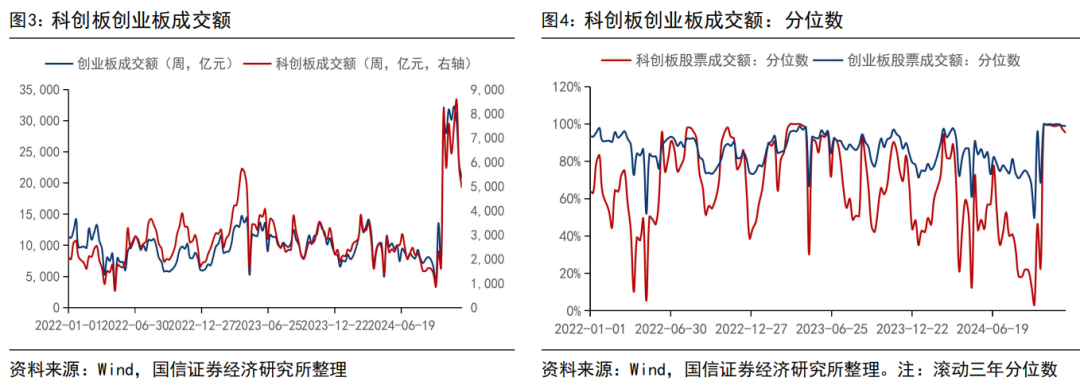

科创板创业板成交额

科创板成交额为0.50万亿,较前值减少796.23亿元,在三年分位数中位列95.40%,较前值减少1.8个百分点。创业板成交额为2.08万亿,较前值减少2109.9亿元,在三年分位数中位列99.00%,较前值减少0.1个百分点。

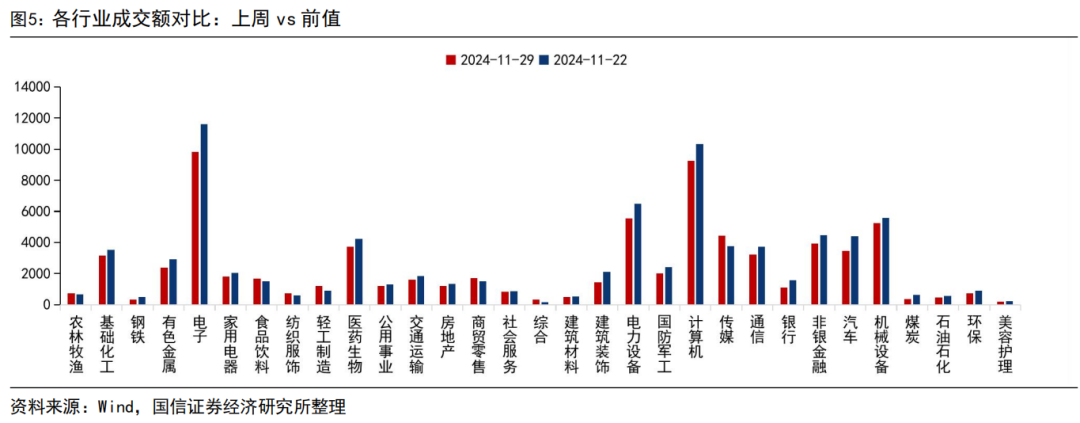

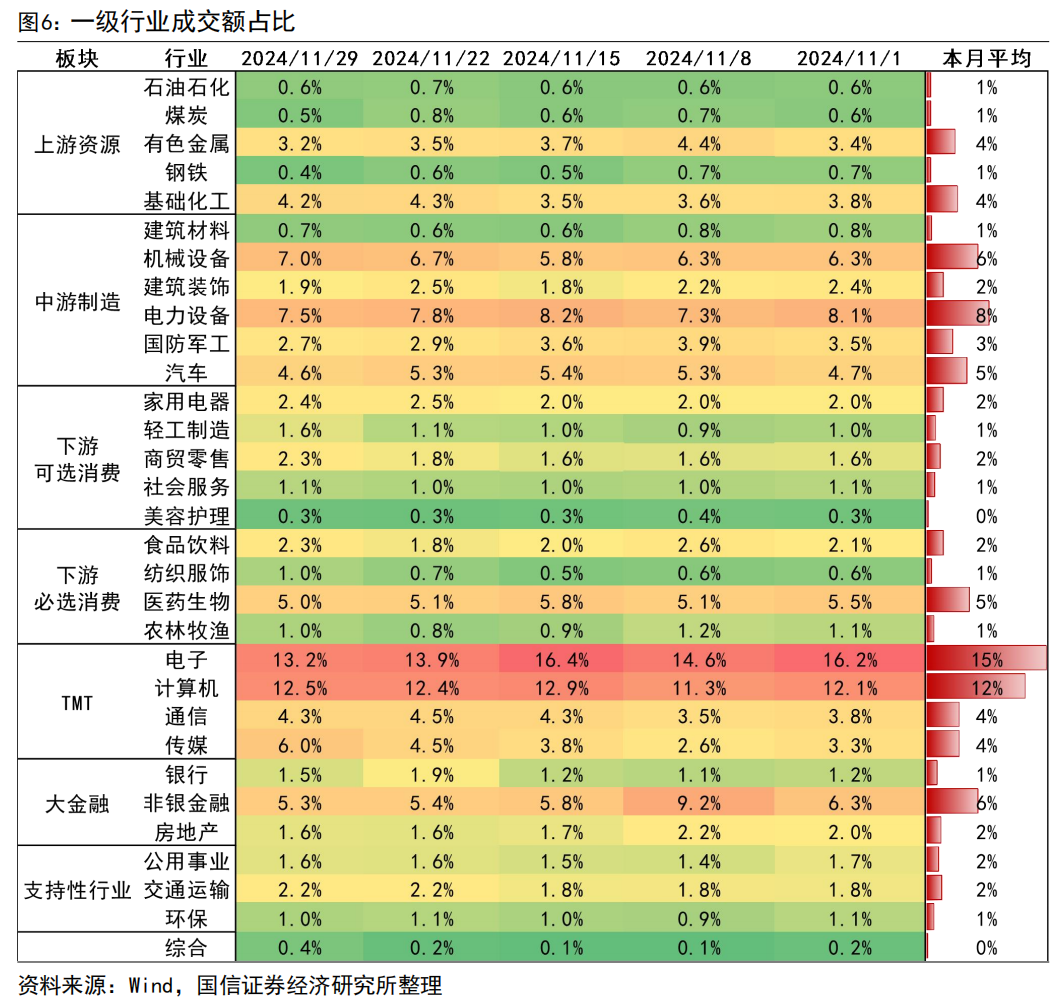

各行业成交额及占比、边际变化

上周,成交额最多的3个行业分别为:电子(9829.26亿元,占总成交额13.23%)、计算机(9255.55亿元,占总成交额12.45%)、电力设备(5552.06亿元,占总成交额7.47%)。成交额最少的3个行业分别为:美容护理(206.63亿元,占总成交额0.28%)、钢铁(315.70亿元,占总成交额0.42%)、综合(317.95亿元,占总成交额0.43%)。

集中度与分化度

上周,行业层面成交额集中度保持下降趋势,个股层面成交额集中度保持下降趋势。行业层面涨跌幅分化度保持上升趋势,个股层面涨跌幅分化度保持下降趋势。

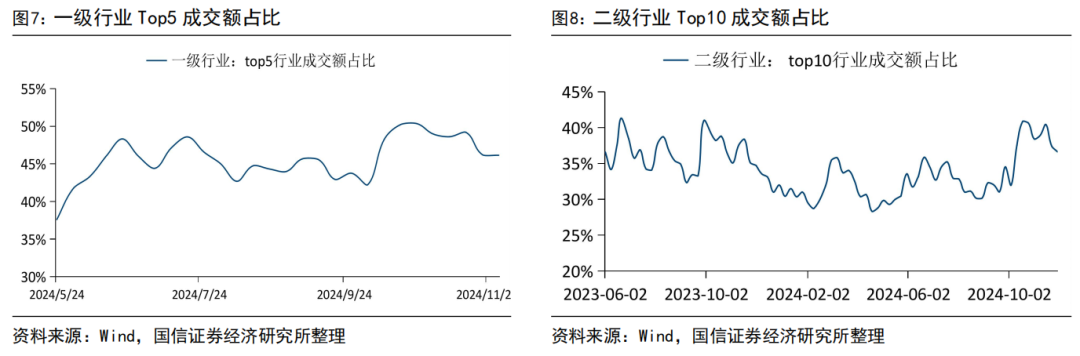

行业层面集中度

上周一级行业Top5成交额占比为46.14%,较前值下降0.08个百分点。二级行业Top10成交额占比为36.64%,较前值下降0.81个百分点。

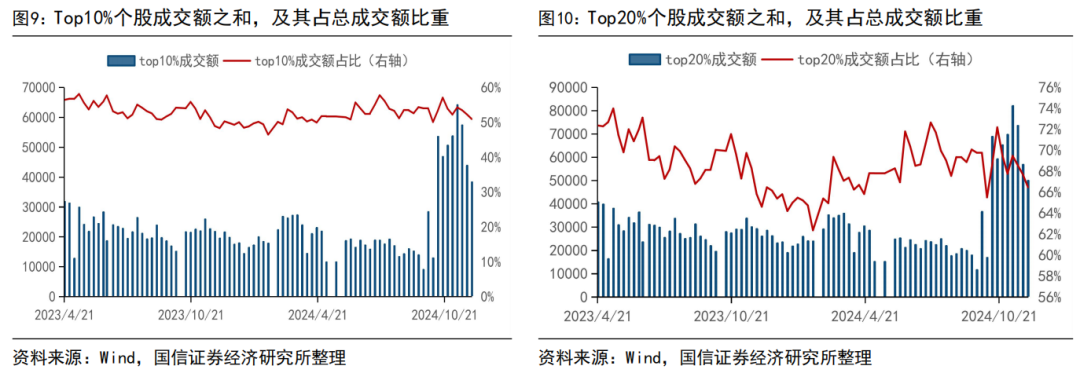

个股层面集中度

从个股层面看,上周成交额Top10%个股占全部个股的成交额之比为50.96%,较前值减少1.34个百分点;成交额Top20%个股占全部个股的成交额之比为66.47%,较前值减少1.23个百分点。

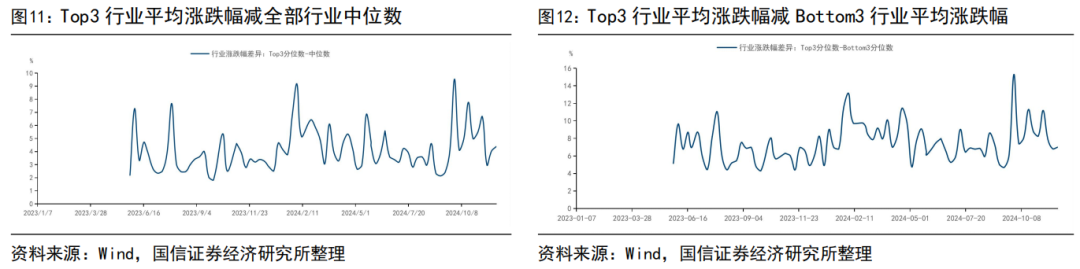

行业层面分化度

从一级行业看,Top3分位数涨跌幅与中位数涨跌幅之差为4.38%,较前值上升0.33个百分点。Top3分位数涨跌幅与Bottom3分位数涨跌幅之差为7.00%,较前值上升0.20个百分点。

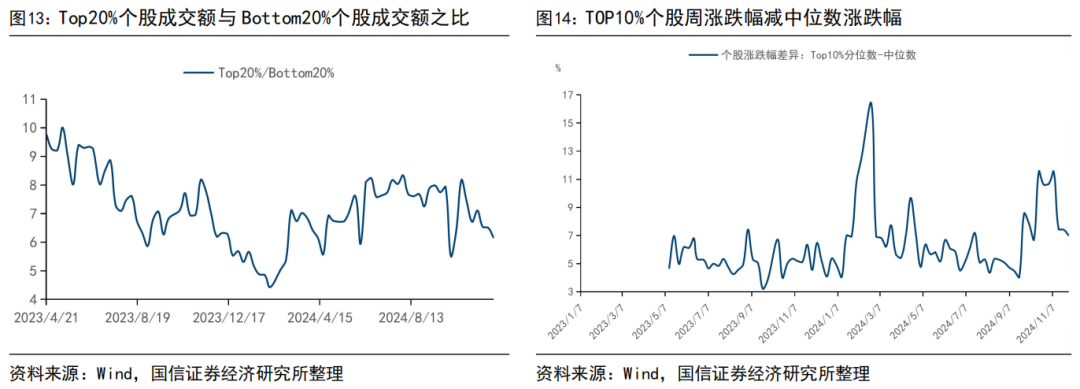

个股层面分化度

上周成交额Top20%个股与Bottom20%个股的成交额之比为6.17,比值较前值减少0.34。

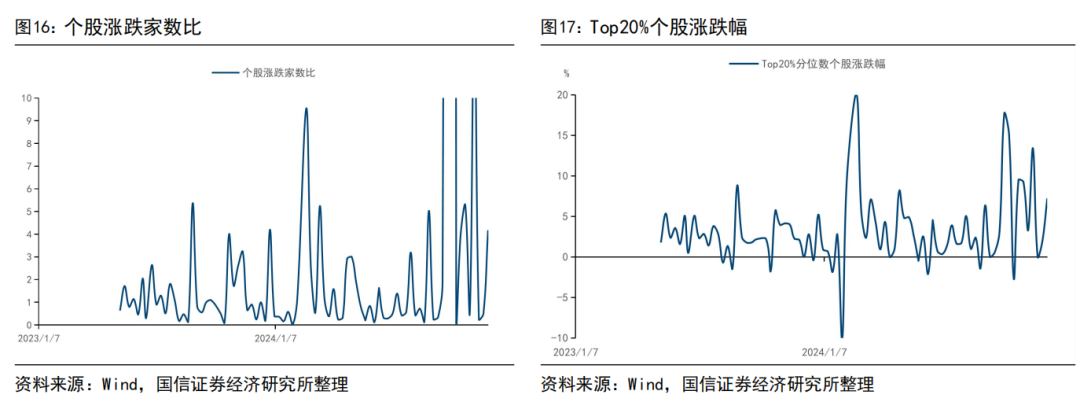

赚钱效应

Top10%个股涨跌幅与中位数涨跌幅的差为7.03%,相比前值下降0.39个百分点。全A涨跌中位数为3.27%,较前值上升5.03个百分点。Top25%分位数为6.23%,较前值上升5.18个百分点。Top75%分位数为0.58%,较前值上升4.88个百分点。

换手情况

上周换手率最高的三个一级行业为:传媒(32.15%)、计算机(27.22%)、商贸零售(21.91%)。上周换手率最低的三个一级行业为:银行(1.29%)、石油石化(2.08%)、公用事业(4.62%)。

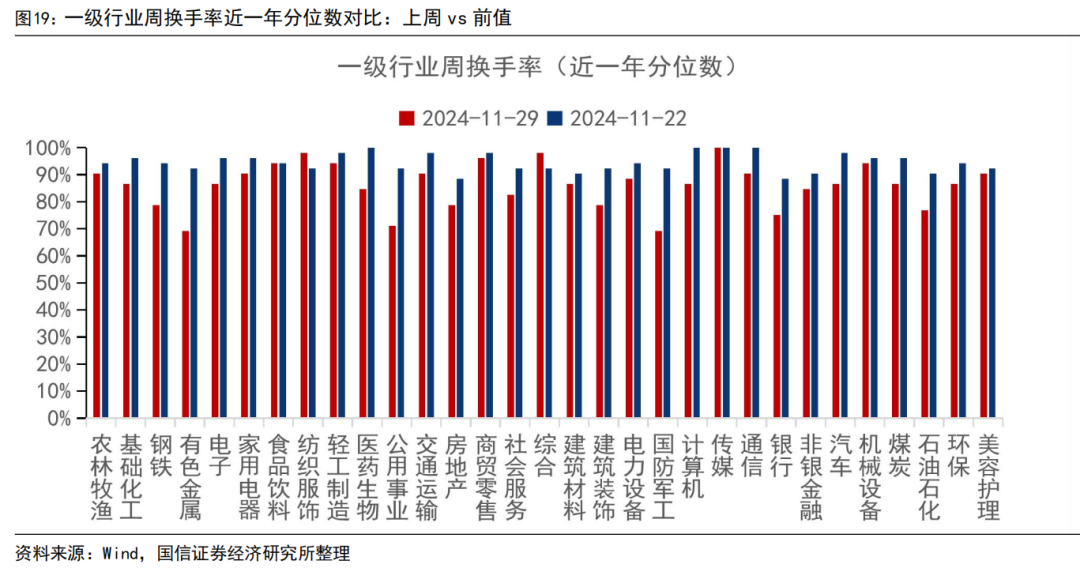

从一年历史分位数看,传媒(100.00%)、纺织服饰(98.00%)、综合(98.00%)三个行业的换手率均处在较高位置。而有色金属(69.20%)、国防军工(69.20%)、公用事业(71.10%)三个行业的换手率所处位置较低。

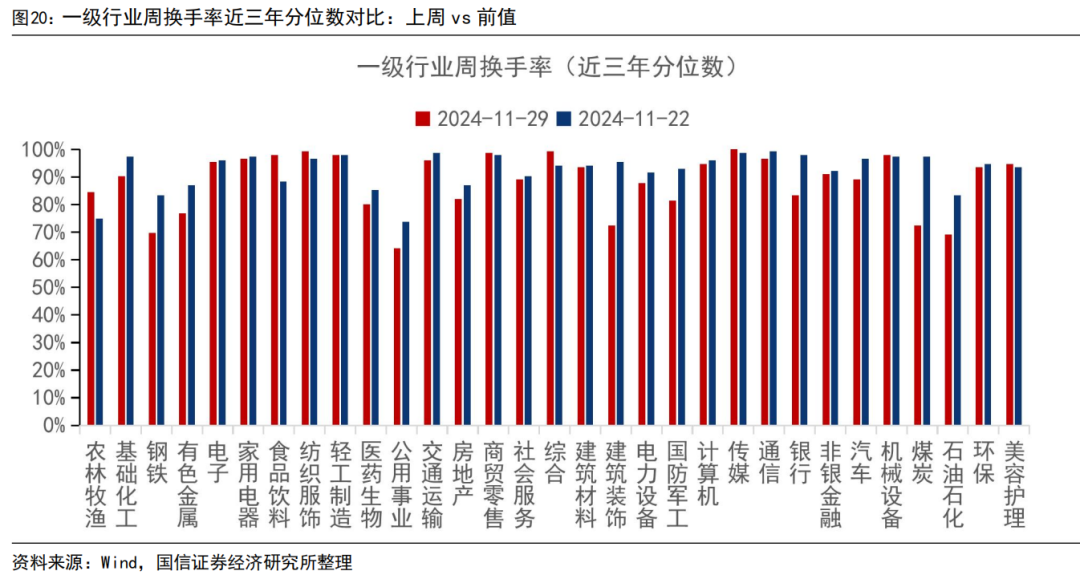

从三年历史分位数看,传媒(100.00%)、纺织服饰(99.30%)、综合(99.30%)三个行业的换手率均处在较高位置。而公用事业(64.10%)、石油石化(69.20%)、钢铁(69.80%)三个行业的换手率所处位置较低。

从五年历史分位数看,传媒(100.00%)、纺织服饰(99.60%)、综合(99.60%)三个行业的换手率均处在较高位置。而公用事业(60.70%)、钢铁(64.20%)、有色金属(68.80%)三个行业的换手率所处位置较低。

机构调研

行业层面

从行业层面的机构调研强度看,电力设备(13.40%)、电子(10.74%)、机械设备(10.36%)三个行业的调研强度最高。

宽基指数层面

从宽基指数层面看,沪深300的调研强度最大,为1.45。从边际变化看,中证100的调研强度在上周的绝对变化最大,增加了1.04。

股市流动性

上周股市资金净流入1135.26亿元,较前值多流入565.74亿元。各分项资金为:(1)融资余额增加117.97亿元;(2)重要股东增持11.78亿元;(3)ETF流入1070.11亿元;(4)新发偏股基金94.81亿元;(5)IPO20.38亿元;(6)定向增发65.28亿元;(7)重要股东减持58.18亿元;(8)ETF流出15.56亿元。

从资金流入流出来看,较前值,各分项的变化为:(1)融资余额增加159.73亿元;(2)重要股东增持增加2.03亿元;(3)ETF流入增加394.90亿元;(4)新发偏股基金减少89.49亿元;(5)IPO增加0.77亿元;(6)定向增发增加3.61亿元;(7)重要股东减持增加16.89亿元;(8)ETF流出减少119.83亿元。

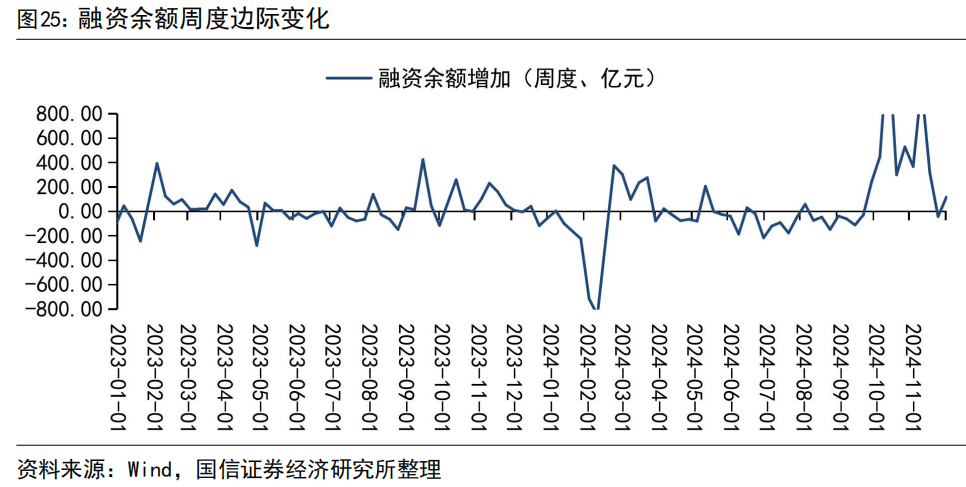

资金供给:融资余额

上周,融资余额增加117.97亿元,较前值增加159.73亿元。

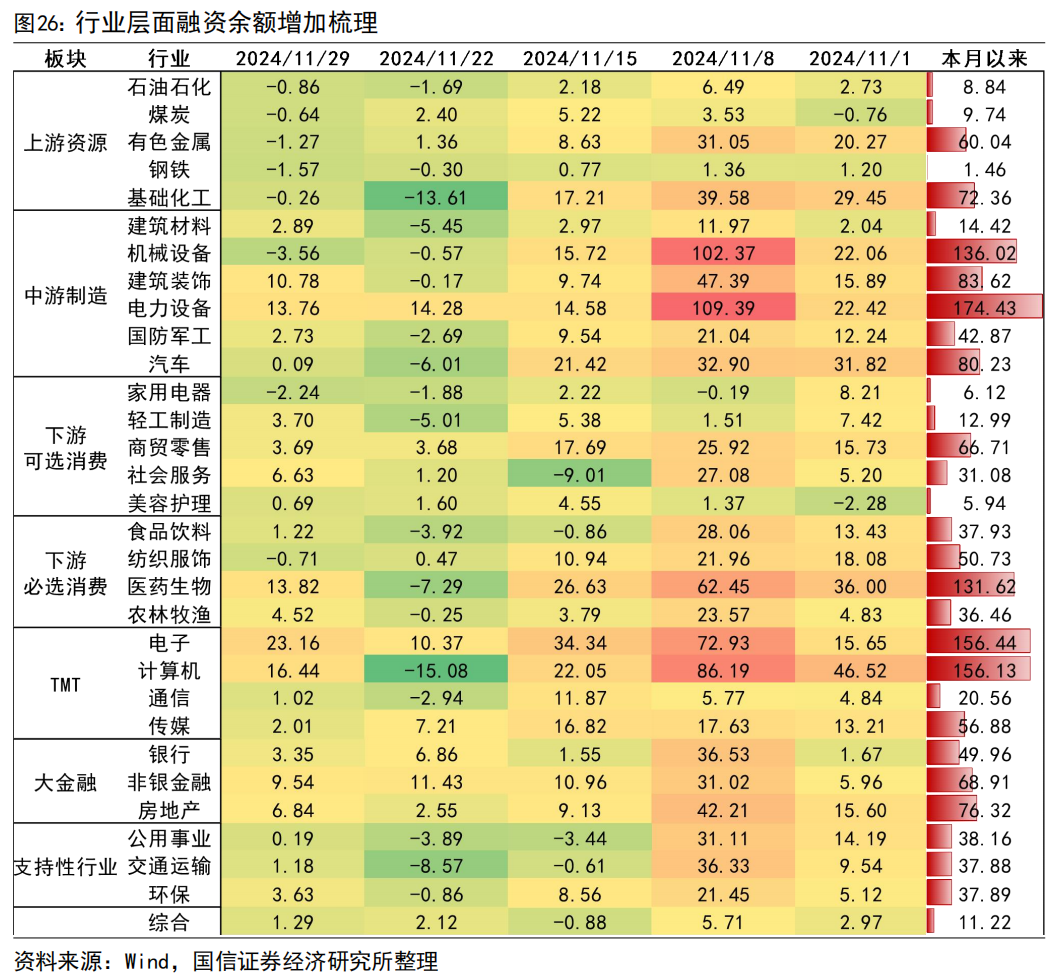

分行业来看,上周融资余额增加的Top3为:电子(23.16亿元)、计算机(16.44亿元)、医药生物(13.82亿元);融资余额减少的Top3为:机械设备(-3.56亿元)、家用电器(-2.24亿元)、钢铁(-1.57亿元)。

本月以来,融资余额增加的Top3为:电力设备(174.43亿元)、电子(156.44亿元)、计算机(156.13亿元);无融资余额减少的行业。

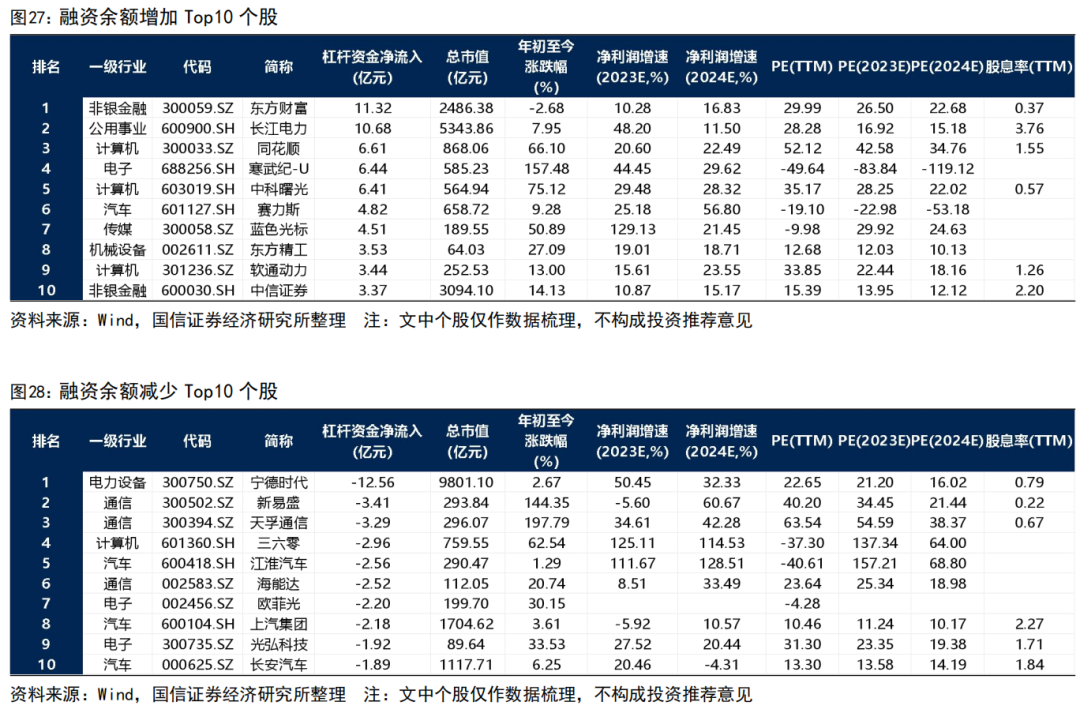

个股层面,融资余额增加的前十大个股为:东方财富、长江电力、同花顺、寒武纪-U、中科曙光、赛力斯、蓝色光标、东方精工、软通动力、中信证券。个股层面,融资余额减少的前十大个股为:宁德时代、新易盛、天孚通信、三六零、江淮汽车、海能达、欧菲光、上汽集团、光弘科技、长安汽车。

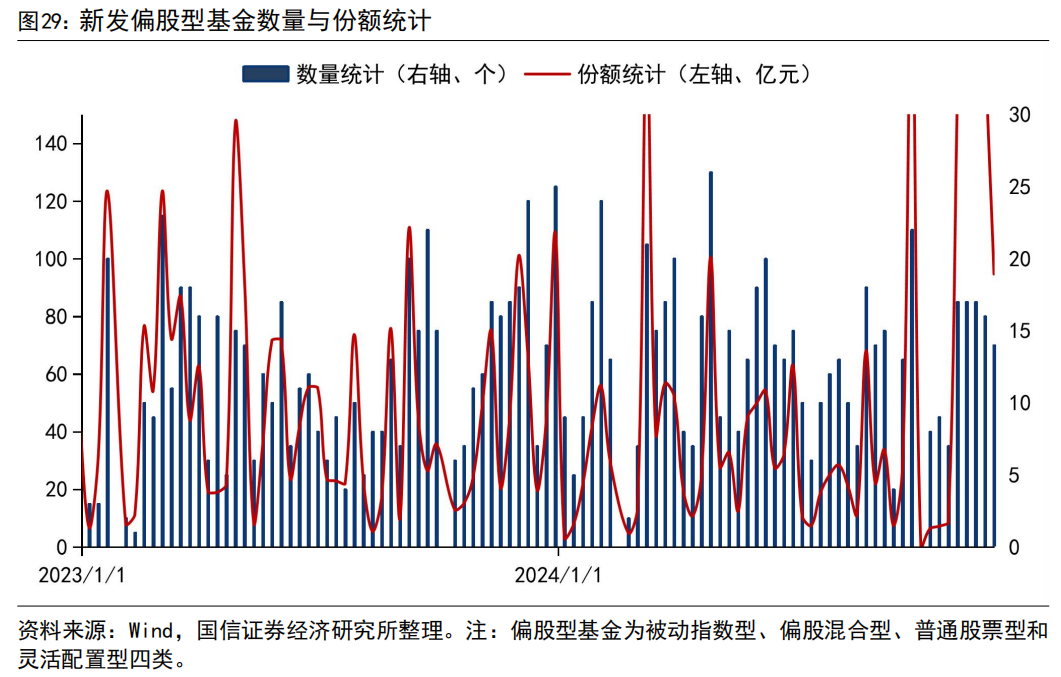

资金供给:公募偏股新发基金

上周新发偏股型基金14支,发行量为94.81亿元。

资金供给:ETF净流入

上周ETF净流入1054.55亿元,较前值多流入514.73亿元。

上周净流入前十的ETF为:沪深300ETF(98.26亿元)、沪深300ETF易方达(74.67亿元)、中证500ETF(51.37亿元)、中证1000ETF(50.82亿元)、沪深300ETF华夏(48.30亿元)、创业板ETF(42.73亿元)、沪深300ETF(42.52亿元)、科创50ETF(29.70亿元)、上证50ETF(28.32亿元)、中证A500ETF南方(25.73亿元)。流出前十的ETF为:中证100ETF基金(-3.84亿元)、中证500ETF基金(-2.49亿元)、电池ETF(-2.41亿元)、深红利ETF(-0.98亿元)、创新药企ETF(-0.72亿元)、黄金股ETF(-0.55亿元)、央企股东回报ETF(-0.36亿元)、基建50ETF(-0.34亿元)、房地产ETF基金(-0.27亿元)、稀土ETF(-0.27亿元)。

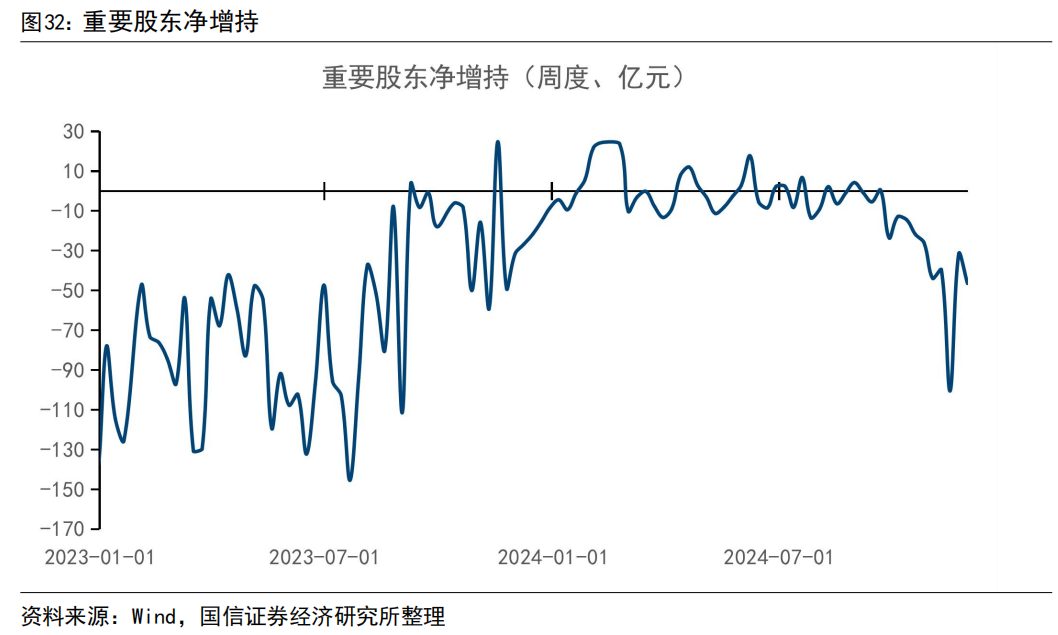

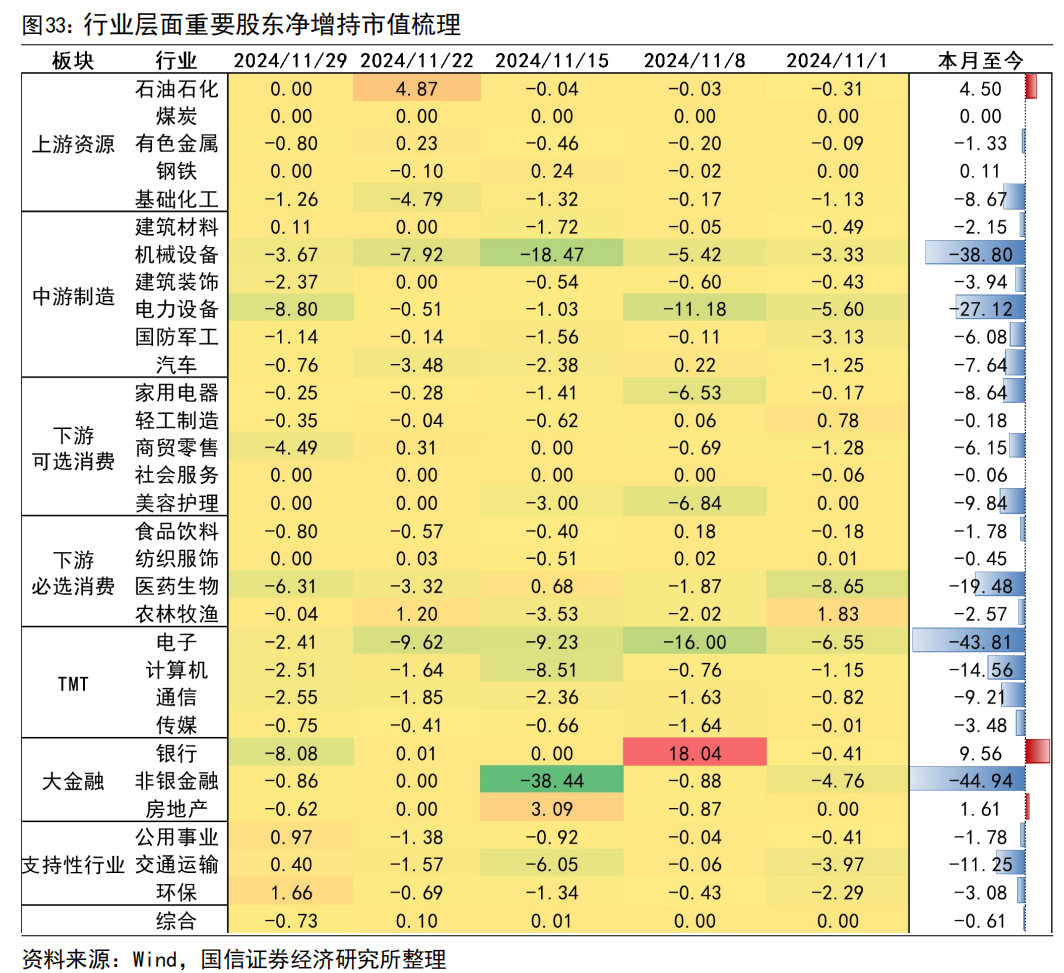

资金供给:重要股东净减持

上周重要股东净减持市值为46.40亿元,相比前值多减持了14.86亿元。

上周重要股东增持家数为69家,较前值增加9家。上周重要股东减持家数为142家,较前值减少36家。重要股东净减持金额为25.89亿元,较前值多减持了4.19亿元。从行业来看,上周重要股东净增持市值最多的三个行业为:煤炭(2.51亿元)、建筑装饰(0.34亿元)、传媒(0.34亿元)。上周重要股东净减持市值最多的三个行业为:电子(-4.32亿元)、食品饮料(-3.77亿元)、计算机(-3.59亿元)。

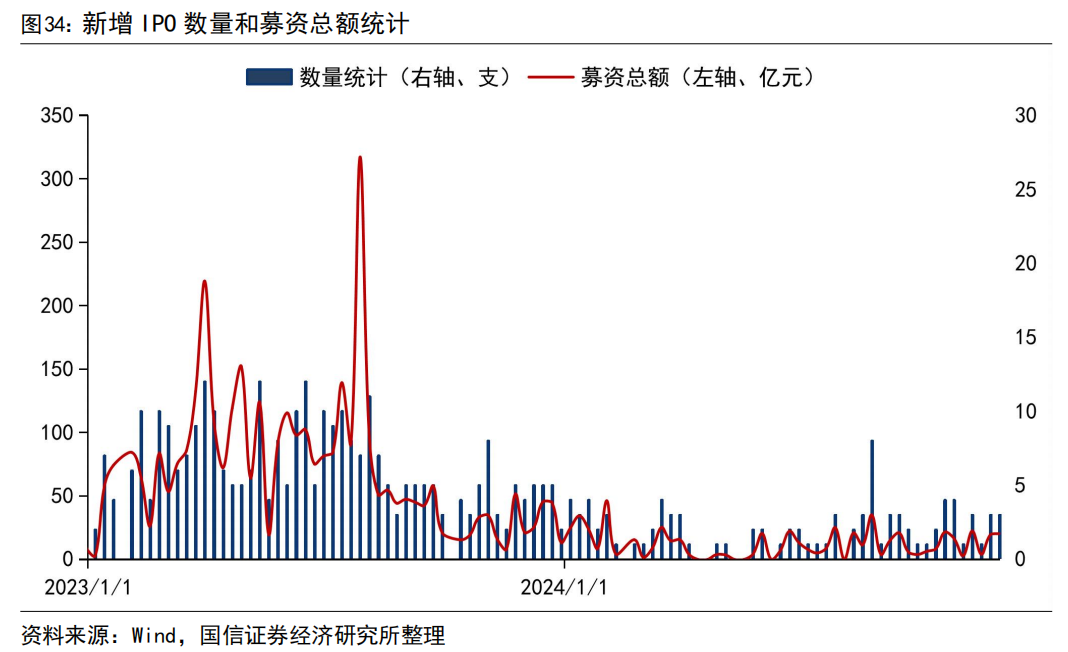

资金需求:IPO

上周新增IPO 3家,募资金额20.38亿元。

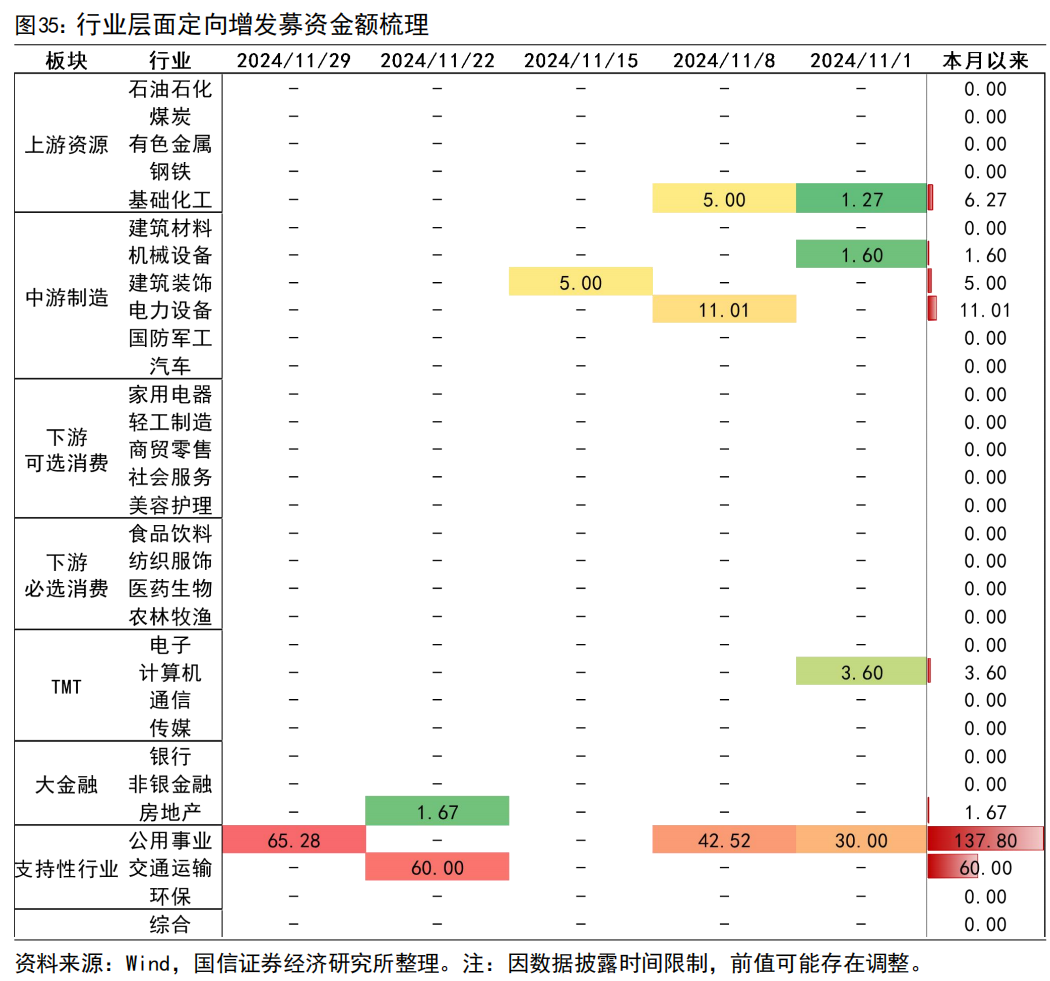

资金需求:定向增发

上周定向增发家数为1家,定增募资总额为65.28亿元,覆盖了1个行业。较前值,定增募资家数不变,募资金额增加3.61亿元。

资金流出风险:限售解禁

上周限售解禁家数为86家,较前值增加4家。限售解禁市值为796.67亿元,较前值减少199.53亿元。预计本周和下周的限售解禁市值为231.70亿元。从行业来看,前两周限售解禁市值最多的三个行业为:基础化工(200.90亿元)、农林牧渔(132.57亿元)、公用事业(108.16亿元)。有10个行业没有限售解禁出现。

风险提示:

数据更新滞后;数据统计误差;文中个股仅作数据梳理,不构成投资推荐意见。

分析师:王开SAC执业资格证书编码:S0980521030001

联系人:郭兰滨

本文节选自国信证券2024年12月3日研究报告《资金跟踪与市场结构周观察(第四十三期):成交缩量下市场分歧有所收敛》

拓展阅读

热门文章

- 美债大反弹,一场史诗级逼空行情?

2023-11-08 04:04 - “最后的价值洼地?”——城投债投资火至美元债市场

2023-11-28 04:03 - 美联储降息预期再升温? 德银:明年降息175个基点

2023-11-29 04:04 - 【利率期市数据】经济数据放缓,十年期美债震荡上行

2023-11-29 04:04 - 【行业研究】行业信用风险趋势观察:2023年行业信用风险表现新变化

2023-11-15 04:04 - 欧央行内部现分歧!管委Villeroy重申:若无意外不会再加息

2023-11-27 04:04

推荐阅读