六月市场的宏观逻辑

地产回归理性之后,市场的影响因素是什么?

文:天风宏观宋雪涛

过去两周,股债对地产政策的反应从分化逐渐回归一致。国债期货在初期短暂回调后持续反弹,说明债市更关注地产政策的实质影响;地产股后期也逐渐回调至政策出台前的水平,反映出股市对政策的效果保持观望。

当前地产的主要问题是库存过高、估值偏贵,需求端的放松政策无论是限购、限贷还是首付比例、房贷利率的调整,主要作用是让有真实居住需求的观望或受限群体购房,同时又减少了这部分群体的租房需求,本质上是真实居住需求中的结构调整,但对真实居住需求总量的影响可能较为有限。

此次收储政策的核心目标不是去库存,而是推进保障性住房建设,所需资金较少,但是收而不储,可能不会对租金和房价产生显著影响。央行去年2月推出了1000亿元租金住房贷款支持计划,截至今年3月的使用进度为2%,推进速度明显偏慢。

当前百城租金回报率仅有2.2%,低于城投3%左右的融资成本,还要考虑运营、管理、维修、空置成本,所以地方收储的积极性主要体现在为城投纾困,通过优先收购城投开发的项目和土地,可以额外获得一笔低息贷款,缓解城投的流动性压力。

如果地产政策效果相对有限,经济基本面或将延续结构转型和弱复苏的趋势。一季度GDP增速超过全年目标,中央政府继续加杠杆的空间又受制于汇率约束,所以当前政策面更多以存量政策落地执行为主。

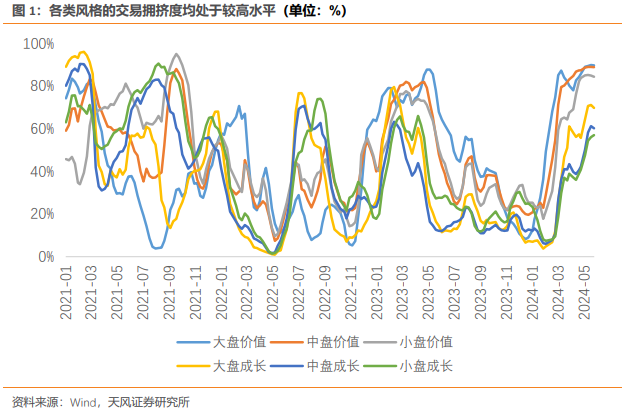

在基本面和政策面变化不大的情况下,三中全会召开前可能难有明显的增量资金流入,A股或仍以板块轮动为主。截至5月31日,各类风格的交易拥挤度均超过了50%,均值为75%,处于较高水平,均不具备显著的交易性价比,所以短期可能还面临一定的调整压力。

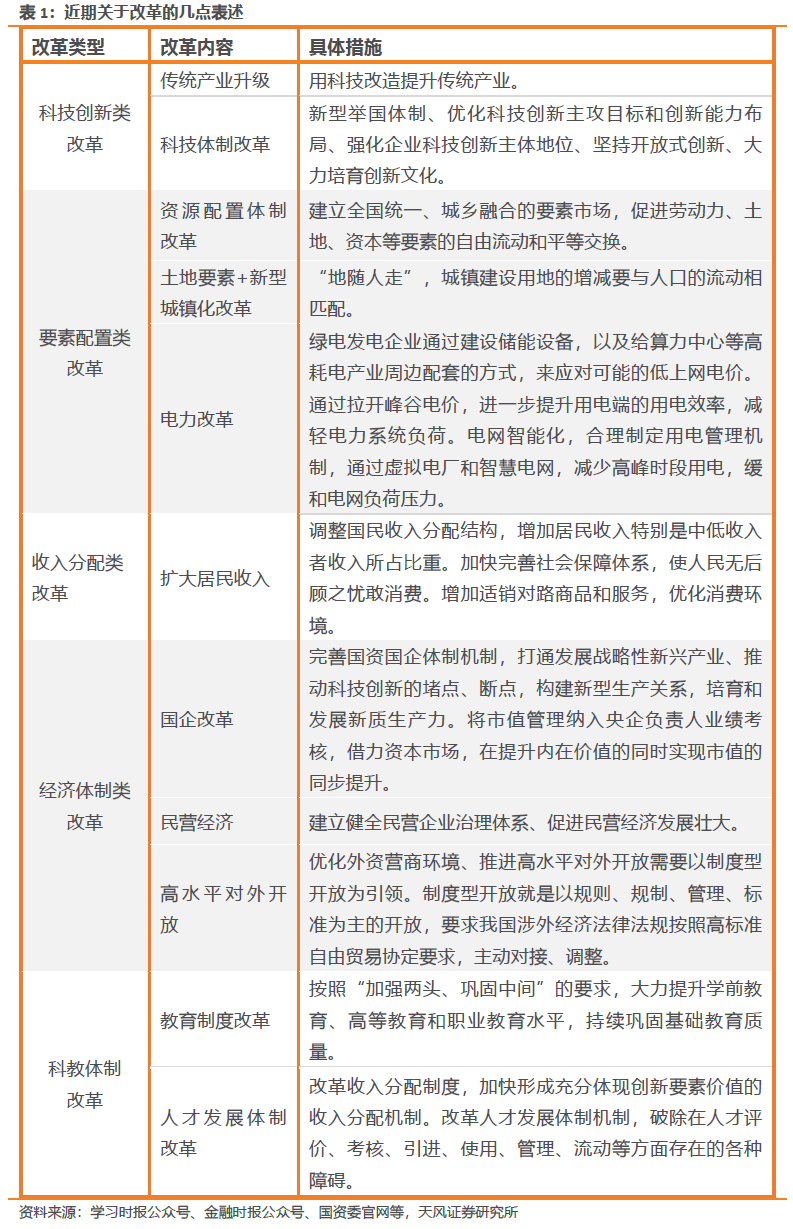

改革是下一阶段的政策重点,也是决定市场风格的重要因素,对市场的影响主要通过风险偏好体现。我们认为三中全会改革举措可能会集中在科技创新、要素配置、收入分配、经济体制、科教体制这五个方面,这些改革措施分为供给侧(科技创新、要素配置、经济体制、科教体制)和需求侧(收入分配)。

其中颇受期待的改革措施有要素市场化改革——比如“地随人走”,城镇建设用地的增减与人口的流动相匹配,促进劳动力、土地、资本等要素的自由流动和平等交换;以及财税体制改革——比如增值税三档并两档,扩大消费税,通过优化税种税率和财政资金配置结构,增强财政可持续性,提高财政资金使用效率。

海外方面,尽管美国4月的通胀、就业数据有所回落,但5月制造业、服务业季调PMI分别录得51.3%、54.8%,较4月分别回升1.3、3.5pct,经济景气度尤其是服务业景气度再度回升,美国经济仍有韧性。从6月份开始,美国通胀数据的基数将出现大幅回落,基数对通胀数据的抑制作用将有所减弱,存在二次通胀的压力。

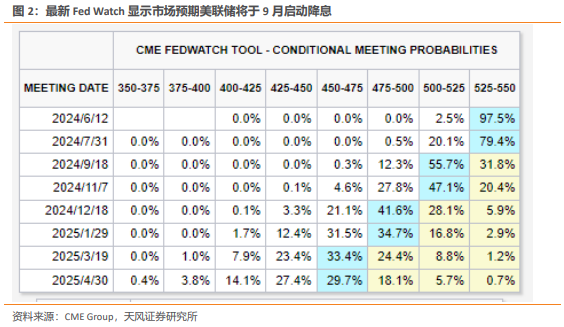

当前无论是美国通胀水平还是就业数据都不支持联储在大选前降息,如果年内一定要降,12月的概率也大于9月。市场对美联储降息时点的预期有所提前,认为美联储将提前启动降息,但降息节奏可能较慢,最新Fed Watch显示市场预期美联储9月首次降息。

欧央行五年来首次降息,原因是欧美经济周期已经持续分化一年,当前欧洲经济的增长压力大于通胀压力:2023年二季度以来,欧美经济增长开始分化,美国经济增速持续回升,而欧元区GDP增速则一度回落至-0.2%(2023Q3),2024Q1略有回升但也仅为0.4%。但欧元区通胀压力已从高位持续回落。截至2024年5月,欧元区HCPI、核心CPI同比分别为2.6%、2.9%,虽然距离2%的通胀目标仍有距离,但已经接近此前正常波动区间上沿,通胀压力相对小于增长压力。

拓展阅读

热门文章

- 美债大反弹,一场史诗级逼空行情?

2023-11-08 04:04 - “最后的价值洼地?”——城投债投资火至美元债市场

2023-11-28 04:03 - 美联储降息预期再升温? 德银:明年降息175个基点

2023-11-29 04:04 - 【利率期市数据】经济数据放缓,十年期美债震荡上行

2023-11-29 04:04 - 【行业研究】行业信用风险趋势观察:2023年行业信用风险表现新变化

2023-11-15 04:04 - 欧央行内部现分歧!管委Villeroy重申:若无意外不会再加息

2023-11-27 04:04

推荐阅读